今回は、初心者にとってもわかりやすく「インデックス投資」と「高配当株投資」の違いについて解説します。

こんにちは、サラリーマン2児のパパでサイドFIREを目指しているぽむ(@haitokin_pom)です!サイドFIREに向け、投資や節約に関する情報発信しています!

この記事はこのような人におすすめ!

- 「インデックス投資」「高配当株投資」ってよく聞くけど違いが知りたい方。

- 「インデックス投資」「高配当株投資」の特徴が知りたい方。

- 投資で個別株の銘柄選びなど難しいことは考えたくない方。

新NISAを活用して投資を始めてみたいけど、「インデックス投資」や「高配当株投資」って違いが分からないから教えて!

てぃむのためにも、新NISAの成長投資枠やつみたて投資枠を活用した初心者向けに「インデックス投資」と「高配当株投資」の違いをまとめたから最後まで確認してね!

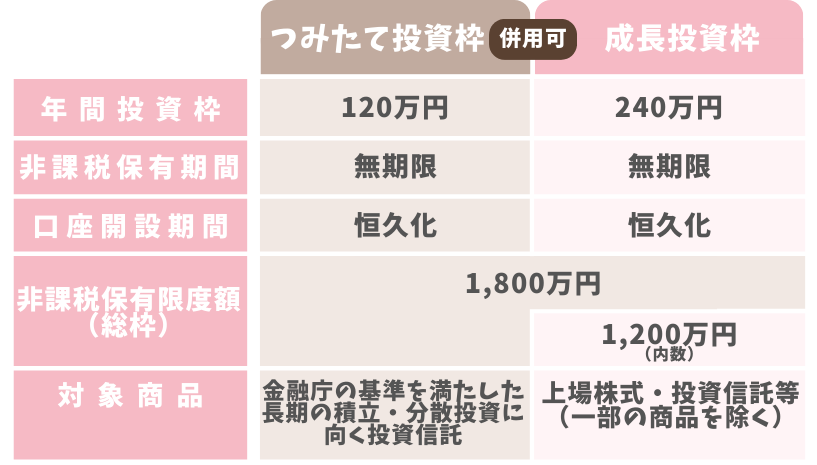

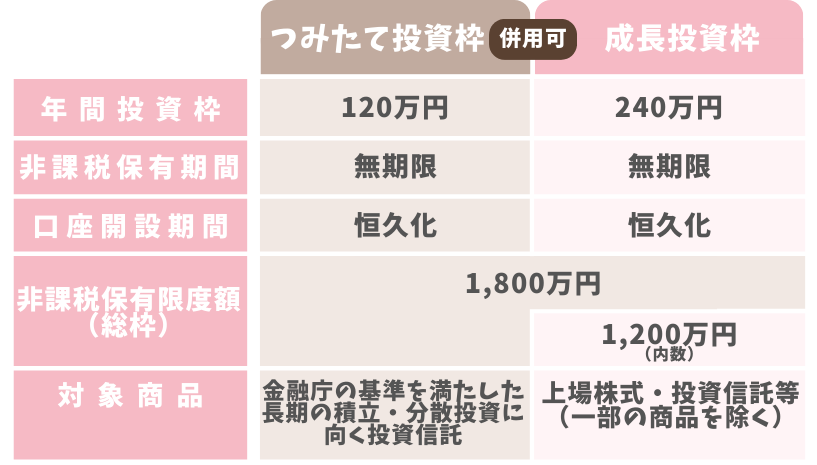

- 新NISAでは、年120万円まで積立投資が可能な「つみたて投資枠」と年240万円まで投資可能な「成長投資枠」がある。従来のNISAと比べてさらに利用しやすく設計されている

- インデックス投資は、市場全体の平均に連動した成績を目指す投資方法です。「日経平均株価」や「S&P500」といった指数を対象とする投資信託や上場ETFを購入することで、分散投資を簡単に実現できます。

- 高配当株投資は、配当金の多い企業の株式を購入し、その配当収益を目的とする投資方法です。

「どっちが自分に合っているのか」「始めるならどちらがよいのか」と迷う方も多いはず。この記事では、それぞれの特徴、メリット・デメリット、さらに投資初心者が注意すべきポイントを具体的にお伝えします。この記事を読めば、自分に合った投資スタイルがきっと見つかるはずです!

わからない用語はこちらの記事で解説しておりますので、良ければ参考にしてみてください。

2024年から始まった新NISAを簡単におさらい!

2024年から始まった新NISA(少額投資非課税制度)について、投資を始める前に押さえておきましょう。新NISAでは、従来の「つみたてNISA」と「一般NISA」を統合し、さらに利用しやすく、より多くの人が長期的な資産形成に取り組めるよう設計されています。

- 投資信託とは

投資信託は、多くの投資家から集めた資金を運用の専門家がさまざまな金融商品(株式や債券など)に投資し、得られた利益を投資家に還元する仕組みのことです。初心者にも適しており、少額から投資を始めることができます。

インデックス投資や高配当株投資を始める前に知っておきたい「投資の3原則」

新NISAでインデックス投資や高配当株投資を行い、資産形成を始める前に、ぜひ押さえておきたいのが「投資の3原則」です。これらの原則を理解しておくことで、無理なく着実に資産形成を進められるでしょう。

この投資の3原則を行うことで、投資の値下がりリスクをおさえられます。

投資の3原則

- 長期投資:「複利の力」を味方につける!

- 分散投資:できるだけ多くの銘柄に分散!

- つみたて投資:ドルコスト平均法の効果を得る!

1. 長期投資:「複利の力」を味方につける!

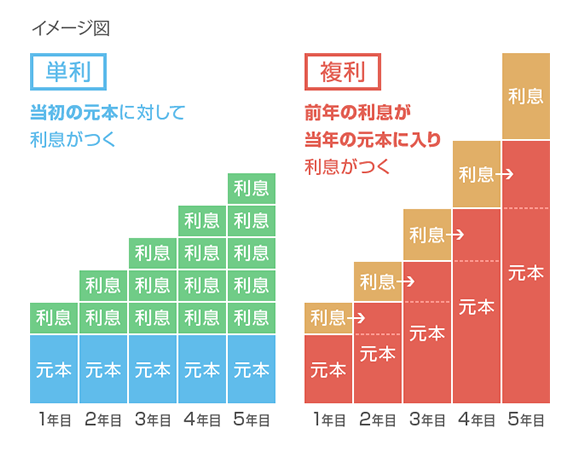

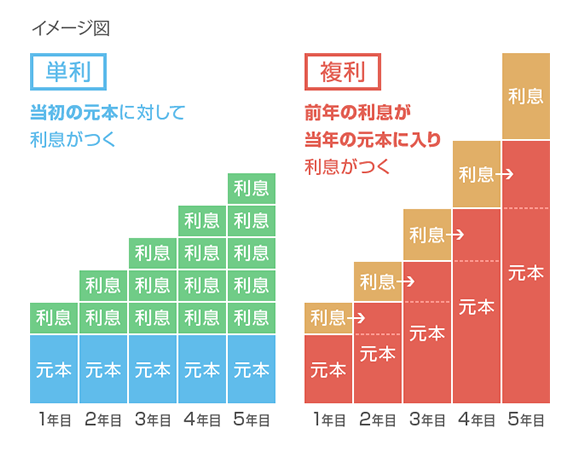

「長期投資」は長い時間をかけてコツコツ積み立てることです。時間をかけて運用することで、複利の力を活用できる点は大きなメリットです。

- 複利とは

複利とは利息の計算方法の一つであり、下のイメージ右側のように、期間が長くなるほど有利な運用ができます。

また、株式市場は短期間で見ると価格変動が激しいため、どうしても値上がりや値下がりが目につきやすくなります。しかし、長期的に見ると株式市場は成長する傾向があり、価格の波をならすことで利益を得やすくなります。

新NISAのつみたて投資枠では非課税期間が無期限のため、長い目で投資することで、長期投資の効果をしっかり活かせます。

2. 分散投資:できるだけ多くの銘柄に分散!

「分散投資」とは、異なる資産や地域に分けて投資を行うことでリスクを抑える手法です。

一つの銘柄に集中投資すると、その銘柄のリスクをすべて背負うことになるため、多数の銘柄に分散してリスクを低減させます。

例えば、株式と債券を組み合わせたり、先進国と新興国に分散投資することで、特定の市場や国の影響を軽減できます。

3. つみたて投資:ドルコスト平均法の効果を得る!

投資のもう一つの重要な原則が「継続して積み立てること」です。

ドルコスト平均法と呼ばれる方法で、一定額を定期的に積み立てると、価格が高いときには少なく、価格が安いときには多く購入でき、平均購入単価を抑える効果があります。これにより、相場の上下に惑わされずに安心して資産形成を続けられます。

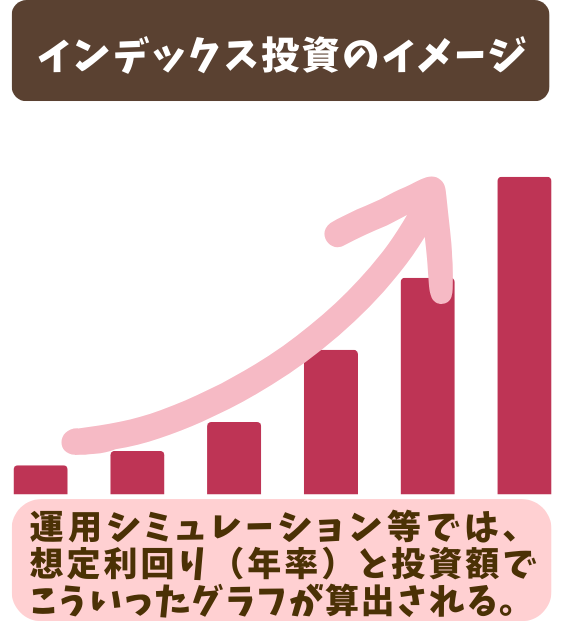

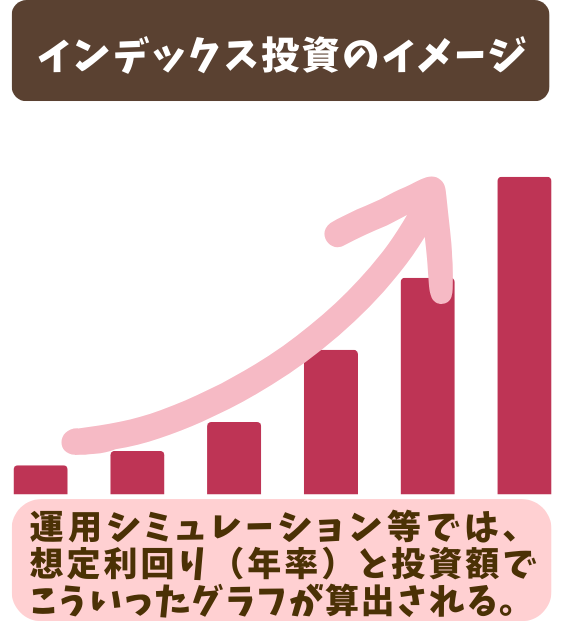

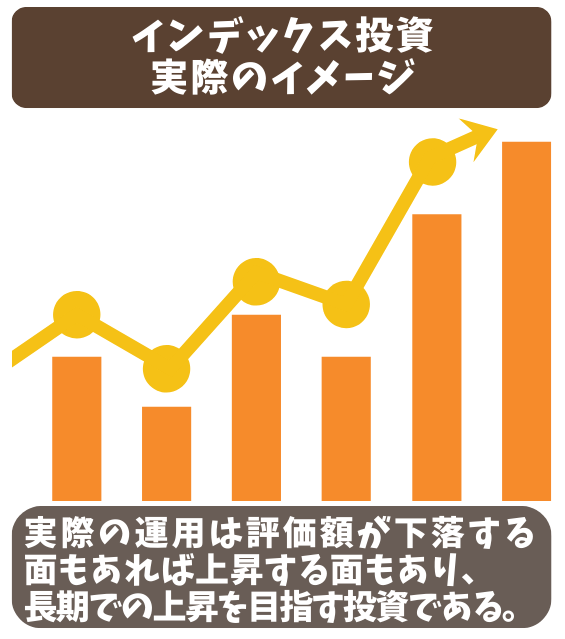

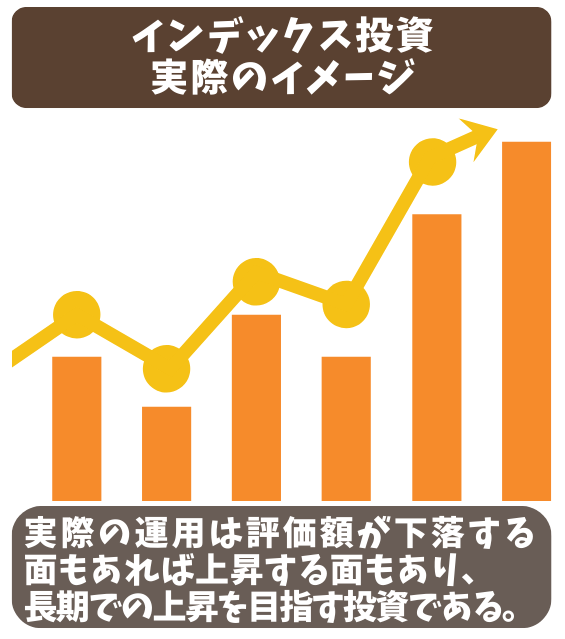

インデックス投資は市場全体の成長を期待する投資

インデックス投資は、市場全体の平均に連動した成績を目指す投資方法です。例えば「日経平均株価」や「S&P500」といった指数(インデックス)を対象とする投資信託や上場ETFを購入することで、分散投資を簡単に実現できます。

- 上場ETFとは

株式市場に上場している投資信託の一種です。株式のように市場で自由に売買でき、日経平均やS&P500などの指数に連動した運用がされます。少額から分散投資ができるため、リスクが抑えられ、初心者にも人気があります。手軽に市場全体に投資できるのが特徴です。

インデックス投資の特徴

- 分散投資が可能

少額でも複数の企業に分散投資できます。 - 低コストで運用可能

手数料(信託報酬等)が比較的安い商品が多いです。 - 特に長期運用向き

市場全体の成長を狙うので、時間を味方にする投資スタイルです。

- 知識が少なくても始めやすい

- 安定したリターンが期待できる

- 運用に時間や手間がかからない

- 短期間で大きな利益を得るのは難しい

- 市場全体が下落すると価値も下がる

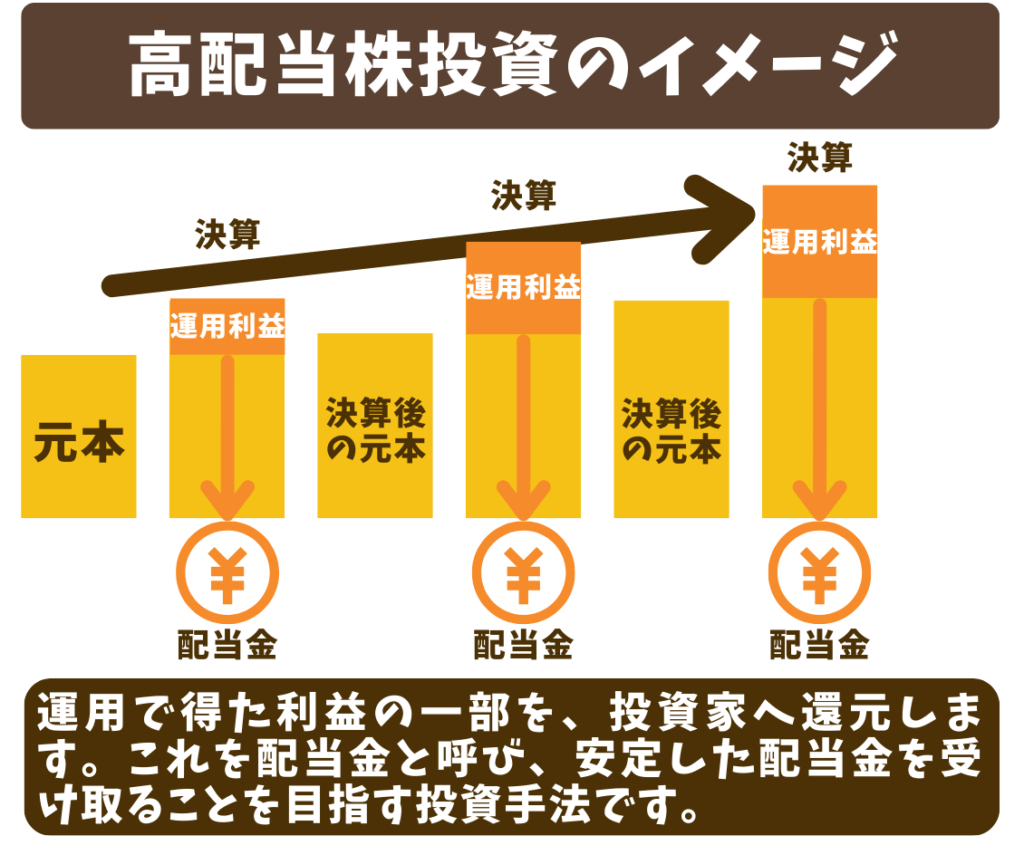

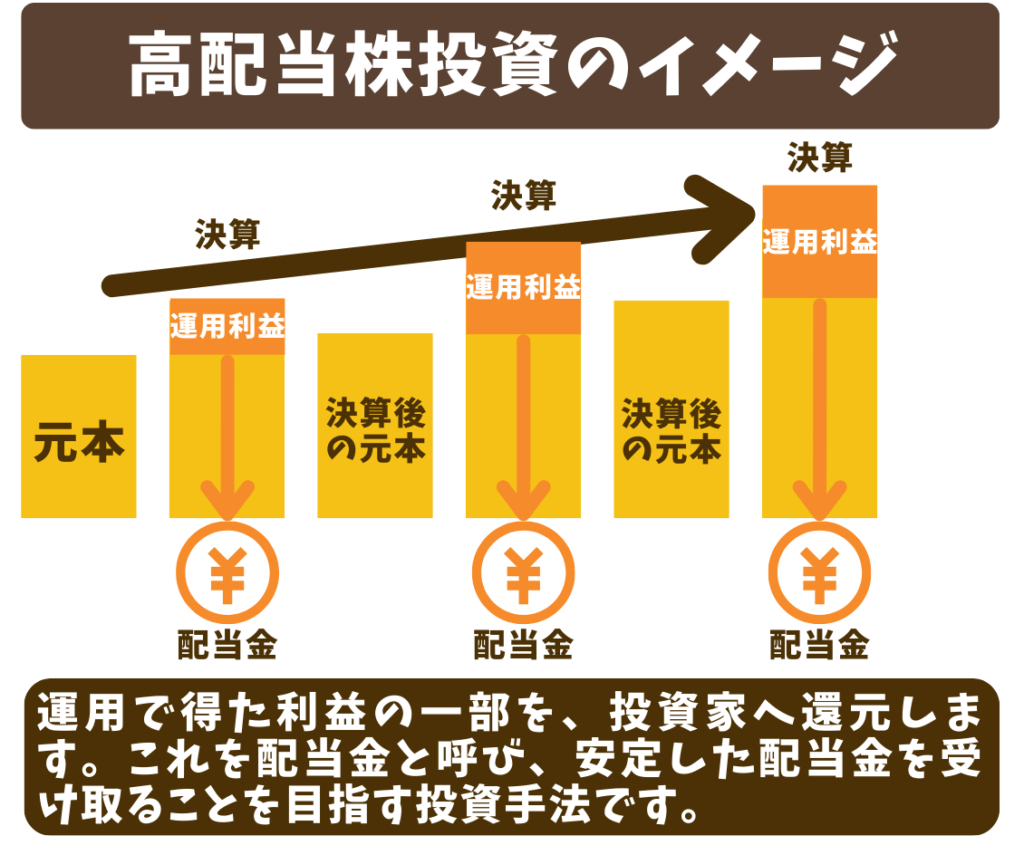

高配当株投資は企業の株主還元を期待する投資

高配当株投資は、配当金の多い企業の株式を購入し、その配当収益を目的とする投資方法です。配当金とは、企業が利益の一部を株主に還元するお金のことです。

高配当株投資の特徴

- 定期的な配当金収入

投資した株の保有期間中、定期的に配当金を得られます。 - 投資商品選びが重要

安定した配当を出し続ける優良なETFやファンドを選ぶ必要があります。

- 配当金によるキャッシュフローが得られる

- 株価が上昇すれば、売却益も狙える

- 投資の実感が湧きやすい

- リスクが集中しやすい(インデックス投資投資と比べると分散が難しい)

- 配当金が減配・無配になるリスクがある

インデックス投資と高配当株投資の違い

ここで、インデックス投資と高配当株投資の主要な違いを整理してみましょう。

| 比較項目 | インデックス投資 | 高配当株投資 |

|---|---|---|

| 目的 | 市場全体の成長に連動するリターン | 配当金による収入 |

| リターンの種類 | 資産の値上がり益 | 配当収益 + 値上がり益 |

| リスク分散 | 高い | 低い(個別株に依存しやすい) |

| 必要な手間 | 少ない | 銘柄選定が必要 |

| おすすめの期間 | 長期 | 中期~長期 |

選ぶポイント

- 手間をかけず、長期的な成長を目指したいならインデックス投資。

- 安定した配当収益を得たいなら高配当株投資。

初心者が投資銘柄を選ぶならこれ!

まず検討すべきは、手間が少なくリスク分散も効いているインデックス投資です。

どんな商品がおすすめなの??

インデックス投資おすすめの銘柄一覧

- 投資信託

eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全米株式(S&P500) - 米国株式

VT(バンガード・トータル・ワールド・ストックETF)

VTI(バンガード・トータル・ストック・マーケットETF)

ただし、高配当株投資も魅力ですので、余力がある方はこちらも併せて投資しても良いかもしれません!

インデックス投資で資産運用に慣れてきたら、少しずつ高配当株投資を取り入れるのもおすすめです。特に、配当金で得た収益を再投資すると、複利効果が働いて資産形成が加速します。

高配当株投資だとどんな商品がおすすめなの??

高配当株投資おすすめの銘柄一覧

- 米国株式

SPYD(SPDR ポートフォリオS&P 500 高配当株式ETF)

HDV(iシェアーズ コア米国高配当株 ETF)

VYM(バンガード・米国高配当株式ETF) - 日本株式

NF日経高配当50 (1489)

米国の株式をおすすめする理由や米国のおすすめETFは下記の記事にまとめておりますので、よければ参考にしてみてください。

まとめ:自分に合った投資スタイルを選ぼう!

- 手軽で長期安定型が魅力のインデックス投資。

- 現金収入を狙うなら高配当株投資。

どちらを選ぶにせよ、最も大切なのは「自分の目的やリスク許容度に合った投資をすること」です。焦らずコツコツと取り組みましょう!

投資を始める際は、低コストで便利なネット証券を活用しましょう。手数料が抑えられることで、長期的な資産形成に有利です。

私もNISAのつみたて投資枠で積立投資しており、楽天証券を利用しています!SBI証券でも、Vポイント等のポイント投資ができたりもするので、おすすめです!

※投資判断はあくまで自己責任で行ってください。本記事は投資助言ではありません。

コメント