最近、「FIRE(完全リタイア)」や「サイドFIRE(セミリタイア)」という言葉が話題になっていますよね。特に、配当金だけで生活費の一部をカバーし、ストレスの少ない働き方を実現するのは、多くの人の憧れを持つのではないでしょうか?

しかし、「実際にどうやって配当金だけでサイドFIREを達成するの?」と疑問に思う方も多いはず。

今回は、配当金だけでサイドFIREを目指す方法について、具体的な戦略や必要資産、銘柄選びのポイントを解説します!

こんにちは、サラリーマン2児のパパでサイドFIREを目指しているぽむ(@haitokin_pom)です!投資、節約や日常に関する情報発信していますので、ぜひフォローお願いします!

この記事はこのような人におすすめ!

- 配当金だけでサイドFIREを目指すことができるのか気になる方

- サイドFIREにどのくらいの資産が必要か知りたい方

- サイドFIREを目指すのに、具体的にどうやって銘柄を選べばよいか分からない方

私たちも目指しているサイドFIREは、今の状況で働き続けるのが苦痛になっている多くの方に目指してほしい考えだね!

今回は「配当金だけでサイドFIREを達成する方法は?」ということで、私たちがサイドFIREを目指す理由も併せて必要資産や戦略をお伝えします!

- サイドFIREは、労働による収入と資産収入(投資による配当金等)を組み合わせて、生活資金を確保する方法。

- サイドFIREをするのに必要な資金は、望む自由度によって大きく異なる。毎月の生活費を配当金でどの程度カバーするかを考える。私たち流だと資産運用からの資産収入=家計の生活費(固定費+食費+日用品費)にかかる部分の捻出がサイドFIREのゴール

- 配当金だけでサイドFIREを達成する方法は生活費を減らして、優良な高配当ETF(VYM、HDV、SPYDや1489)にひたすら投資する!

結論から言えば、生活費のコントロール次第で、配当金だけでもサイドFIREは十分に目指すことは可能です!この記事では、サイドFIREを目指すのに必要資産や戦略、銘柄選びのポイントを解説について詳しく解説します。

サイドFIREとは?完全FIREとの違いは?

サイドFIREとは?完全FIREとの違いは?

「FIRE」という単語が流行ってますが、「Financial Independence, Retire Early」の頭文字で経済的に自立し、早期に退職するという意味です。

FIREするとできること

- 自由な時間を手に入れることができる

- 好きなことに最大限の時間をあてることができる

- 働かなくても大丈夫!

完全FIREでは働かずに生活しますが、サイドFIREでは「自分が好きな仕事」や「少しの労働」で収入を得ながら、ストレスフリーな生活を目指します。

サイドFIREやFIREを達成しても、今までの会社で働き続けるのもありです。気を楽にして働くことができます!

サイドFIREとは?

すべての生活資金を労働による収入で確保するのではなく、労働による収入と資産収入(投資による配当金等)を組み合わせて、生活資金を確保する方法。

なぜサイドFIREが現実的なのか?

FIREを達成すると働かずに済むのでとても魅力的ですが、一般的にFIREするには年間支出の25倍の資産が必要と言われています。年間支出が300万円であれば、7500万円の資産が必要となります。

完全FIREだと、年収400万円のサラリーマンの場合7500万円の資産を築き上げるためには、気が遠くなる程の時間がかかってしまって現実的でない場合が多いよね。

だから、まずは少しハードルの低い「サイドFIRE」を目指すんだ

サイドFIREなら数千万円の資産+副業やパート収入でも実現可能です。特に、配当金という安定した収益源を持つことで、精神的な安心感も得られます。

サイドFIREがおすすめの理由(メリット)

- 必要な資産額がFIREより少なくて済む

- 自分のペースで仕事をすることができる。

- リスクを抑えつつ、徐々に経済的自由(FIRE)を目指せる。

- ワークライフバランスを保ちながら、将来の安定を確保できる。

サイドFIREを目指す理由はさまざまでしょうが、多くの人が、時間的な自由を手に入れつつ、経済的にも安定を求めています。特に、家族との時間を大切にしたい方や、自分のペースで働きたい方に人気です。

下記の記事でサイドFIREについて詳しく解説しておりますので、良ければ参考にしてください。

4人家族の我が家がサイドFIREを目指す理由

4人家族の我が家がサイドFIREを目指す理由をご紹介します!

我が家がサイドFIREを目指す理由

- 経済的自由だけでなく「時間の自由」を手に入れるため

フルタイムで働き続けることで得られる安定した収入は得られますが、それに伴うストレスや時間の制約は、生活の質を下げることにもつながります。サイドFIREを目指すことで、収入源を多様化しつつ、仕事量をコントロールし自由を手に入れることができるからです。

我が家がサイドFIREを目指すことになった経緯(参考)

上の子どもが10歳を迎える2032年ぐらいに、ぽむふぁみりーはサイドFIREを実現したいと考えています。

私は現在、会社員として運営や営業の仕事をしています。昔に居た街で今の妻と出会い、結婚をきっかけに今の街に引っ越し転職を経験しています。

以前の会社では、持ち帰り残業があったり休み出勤があったりでした。以前の会社よりも、今の会社では時間にゆとりのある生活ができているものの、仕事は常に時間との闘いです。

私は時間との闘いが嫌いなわけではなく、仕事も嫌いなわけではありません。

サイドFIREを目指す根っこにある理由は「時間の自由」を手に入れて、「自己実現を果たしたい」ためです。ゆくゆくは自分で好きな量だけ、自分の力で仕事をする生活を送りたいのです。家族や周りに向き合う時間も増え、生活の豊かさもあげていきたいと考えています。

そんな生活を手に入れたくて、サイドFIREを考えるようになりました。

この「サイドFIRE」という考えが、仕事に苦痛を感じている方やもっと自分の時間が欲しいという方にもっと広まればなと思っております。

私も夫と出会うまでは、そんな考えがあるなんて知りもしませんでした。もっと多くの人に知ってもらえたらなと思います。

人生設計の考え方としてサイドFIREはおすすめです。

配当金だけでサイドFIREするために必要な資産額

サイドFIREを達成するためには、自分の生活費に応じて必要な運用資金が大きく変わってきます。例えば、月間生活費が10万円の家庭と30万円の家庭では、必要な資産収入が異なるため、それに応じた運用資金が必要です。

私たちは資産運用からの資産収入=家計の生活費(固定費+食費+日用品費)にかかる部分の捻出がサイドFIREのゴールとしています。

我が家だと、月間生活費(予算)は15万円程度だね!

生活費(毎月の出費)が資産収入から出れば生活にかなり余裕ができるね!

サイドFIREに必要な金額の計算方法(ぽむふぁみりー流)

- 月々の生活費(固定費+食費+日用品費)を算出する。

(例)固定費10万円+食費4万円+日用品費2万円=16万円 - その金額を12倍(年間の生活費)して、資産運用している配当利回り〇%で割り100倍する。

(例)月々の生活費16万円×12か月÷配当利回り5%×100=約3,840万円 - 生活費以外の部分(交際費や旅行代等)を算出し、労働によりその部分をカバーします。

※以下の計算では、年間の投資による配当利回りを4%と仮定しています。

- 月々の生活費が10万円の場合

- 必要な資金:3,000万円 (10万円 × 12ヶ月 ÷ 0.04 = 3,000万円)

- 月々の生活費が20万円の場合

- 必要な資金:6,000万円 (20万円 × 12ヶ月 ÷ 0.04 = 6,000万円)

- 月々の生活費が30万円の場合

- 必要な資金:9,000万円 (30万円 × 12ヶ月 ÷ 0.04 = 9,000万円)

| 生活費 | 必要な年間配当 | 必要な資産(配当利回り4%想定) |

| 10万円 | 120万円 | 3000万円 |

| 20万円 | 240万円 | 6000万円 |

| 30万円 | 360万円 | 9000万円 |

このシミュレーションから分かるように、目標とする生活費が高くなればなるほど、必要な資金も比例して増えていきます。自分の理想のライフスタイルと現実的な資金計画のバランスを取ることが重要です。

配当金だけでサイドFIREを目指す戦略!生活費を減らして、高配当株を活用!

生活費を最適化してサイドFIREに必要な金額を減らす!

サイドFIREを目指すには、支出の見直しが非常に重要です。以下のポイントを意識してみましょう。

- 固定費の削減:保険料や通信費などを見直す。

- 無駄遣いを減らす:不要な出費を削る。

- 家計簿をつける:お金の流れを把握しやすくなります。

高配当株を活用してサイドFIREを目指す!

配当金だけでサイドFIREを達成するためには、比較的配当利回りの高い、高配当株を中心に必要資産まで投資を行います。株式投資ってどういうことか気になる方は下記を参照ください。

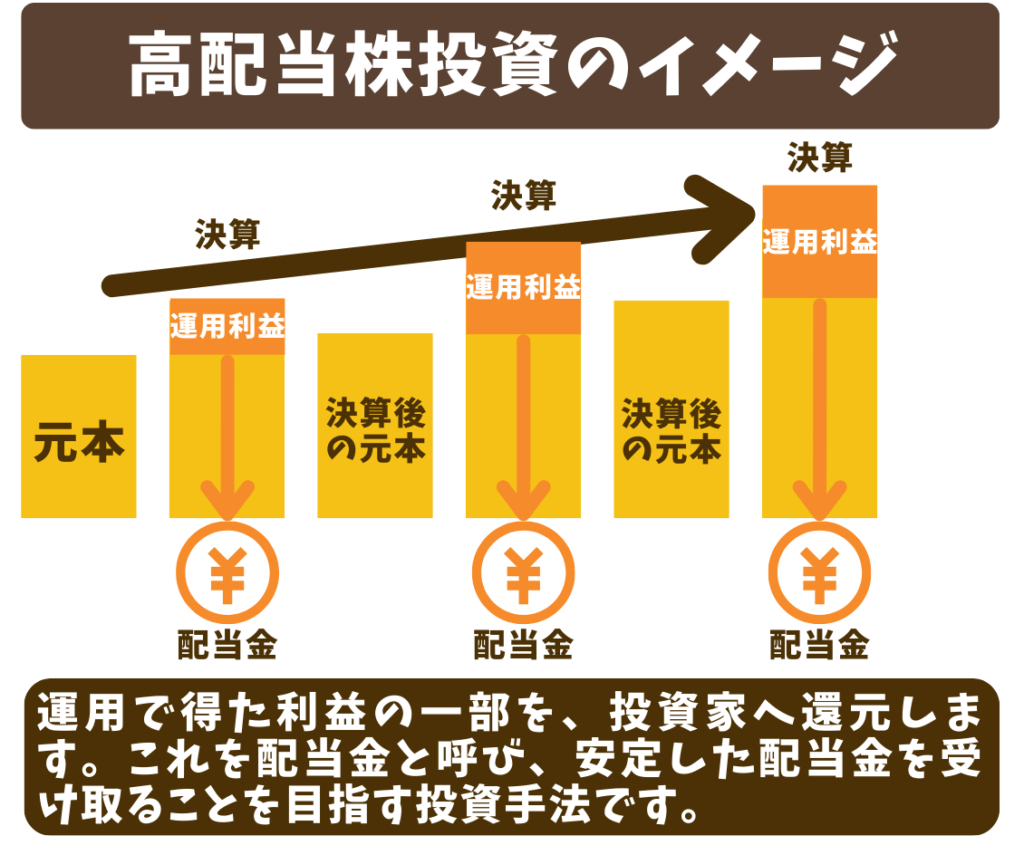

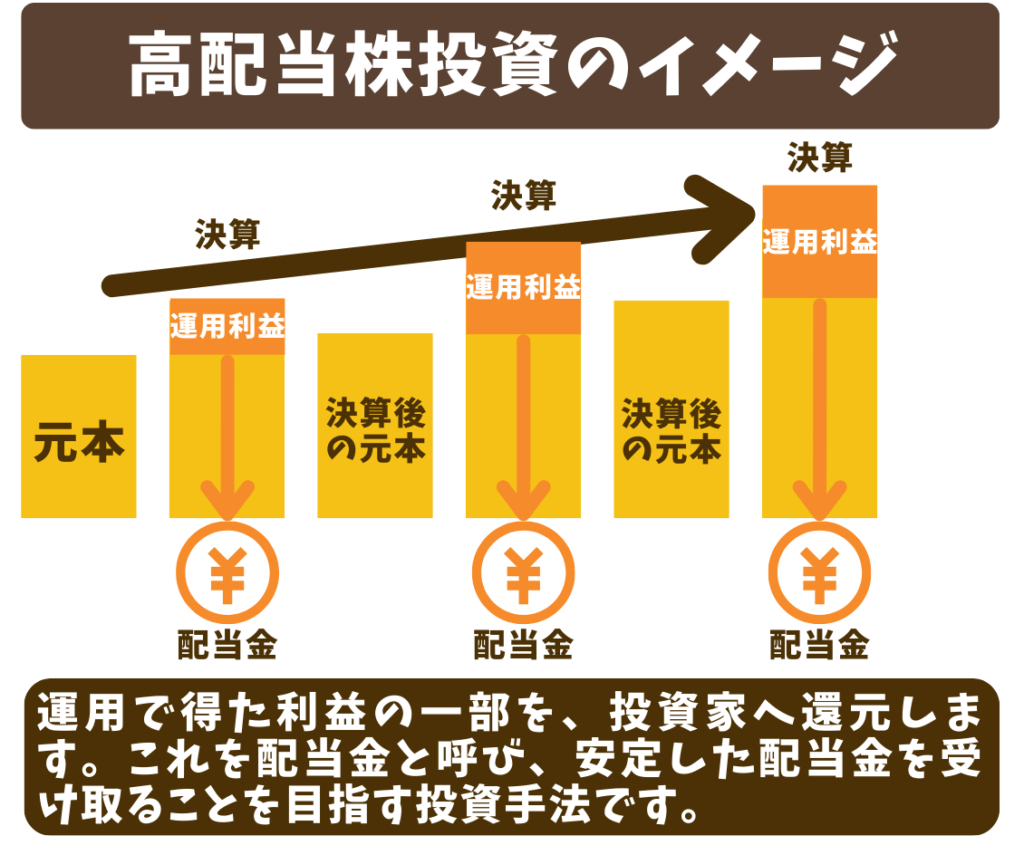

高配当株投資は、配当金の多い企業の株式を購入し、その配当収益を目的とする投資方法です。配当金とは、企業が利益の一部を株主に還元するお金のことです。

高配当株投資の中でも高配当の個別株(例:日本株だとJTやKDDIや商船三井等、米国株だとエクソンモービルやAT&T等)ではなく、高配当のETF(1つのETFを購入するだけで複数銘柄に投資可能な優れもの)に投資することがおすすめです。

高配当株ETFの魅力

- 定期的な配当金収入

投資した株の保有期間中、定期的に配当金を得られます。 - 分散投資が簡単にできる

ETFは一つの商品で複数の銘柄に分散投資できるため、個別株よりもリスクを抑えられます。 - インデックス投資と比べて出口戦略が容易

サイドFIRE達成時、経済的自由(完全FIRE)の達成や投資運用の終了時に、配当金は心強い財源になります。

配当金だけでサイドFIREを達成するのにおすすめの高配当銘柄!

今回紹介する銘柄は、すべてNISA「成長投資枠」を活用して投資することができます。

米国株の高配当株投資おすすめETF!(米国高配当株御三家)

- VYM(バンガード・米国高配当株式ETF)

- HDV(iシェアーズ・コア米国高配当株ETF)

- SPYD(SPDRポートフォリオS&P 500高配当株式ETF)

日本株の高配当株投資おすすめETF!

- NF日経高配当50(1489)

未来は保障できませんが、過去の米国経済は堅調に成長をしてきました。

過去40年にさかのぼって、米国企業を幅広く代表する500の企業が採用されている株価指数(S&P500)と日本の代表する株価指数の推移を見比べてみると、2000年代初期のITバブル崩壊、2008年のリーマンショックや2020年のコロナショックも乗り越えて、S&P500は力強い成長を続けてきたことが分かります。

銘柄選びのポイントとヒント

おすすめの高配当株は分かったけど、他の銘柄にも目移り(個別株など)しちゃって、どの銘柄に投資すべきかを判断するのは難しいよ!

基本的な原則とか今までの成功事例を参考にしていくことで、自分に合った銘柄を探していくやり方がいいかな。

銘柄選びの基本原則

銘柄選びにおいては、いくつかの基本原則を押さえておくことが重要です。

損したくない銘柄の選び方のポイント

- 企業の「財務健全性」をチェック

- 企業や業界の「成長性」に注目

- 配当金の持続性をチェック

ただ上記は個別銘柄を選ぶのに特に大事なことです。分散投資の観点から米国や日本の高配当の企業に投資できる、高配当ETFをおすすめします。

1. 企業の「財務健全性」をチェック

企業が安定しているかどうかを知るための大事なポイントは、「自己資本比率」という数字です。自己資本比率が高いほど、会社が自分のお金で運営できる力が強いということです。

多くの専門家は、40%以上が安心の目安と言われています。自己資本比率が高い企業は、経済の変動や予期せぬ出費があっても持ちこたえやすく、長期的に優待を受けられる可能性が高いです。

2. 企業や業界の「成長性」に注目

優待があっても、会社が成長しなければ株価も伸び悩むか、下がってしまうことがあります。成長性を見るには、会社が新しい商品やサービスを出しているか、海外にも事業を広げているかなどをチェックしましょう。

たとえば、自動化関連(AI技術等)や健康食品、スキンケアなど、今後需要が高まると考えられる業界に積極的な会社は、長期的に成長が期待できます。

3. 配当金の持続性をチェック

企業からの配当金が長期的に続くかどうかも確認しましょう。特に、企業の経営方針として株主還元を積極的に実施しているかどうかは、長期的な投資判断に影響します。

高配当でも、業績が不安定だと配当が減配されるリスクがあります。安定して増配している銘柄を選びましょう。

企業のIR(投資家向け広報)情報や経営方針には、株主還元についての考え方が記載されていることがあります。定期的に配当金を見直し、改善を続けている企業は、株主への配慮があり、優待の維持にも意欲的であると考えられます。

「企業名 IR」でGoogleで検索をかけるとIR情報が出てきます。

配当金だけでサイドFIRE達成時の注意点とリスク管理

配当金だけでサイドFIRE達成時の注意点とリスク管理

- 税金・手数料に注意

- 高配当だけに偏らない

- インフレ対策の必要性

1. 税金・手数料に注意

• 日本株の配当金にかかる税金 → 税率約20%(所得税+住民税)

• 米国株の配当金にかかる税金 → 米国10%+日本20%(二重課税になるので確定申告で一部還付可能)

手取りの配当金をしっかり計算し、必要な資産額を見積もりましょう。

2. 高配当だけに偏らない

• 高配当株は景気の影響を受けやすいリスクがあります

• 増配株や他の優良ETFを組み合わせることで、安定した配当収入を得ましょう

3. インフレ対策

インフレが進むと、配当金の実質価値が下がる可能性があります。

まとめ|配当金でサイドFIREを実現しよう!

配当金だけでサイドFIREを目指すには、高配当株やETFを活用して安定収入を得ることが重要です。完全FIREはハードルが高くても、サイドFIREなら十分に手が届く範囲です。

「自由な時間を増やしつつ、好きな仕事をする」サイドFIREを目指して、一歩踏み出してみましょう!

この記事を見て、「自分も運用をやってみよう」と思った人は、ぜひ証券口座を開設してください。

私たちがおすすめしている証券口座は、以下の2つです。

投資を始める際は、低コストで便利なネット証券を活用しましょう。手数料が抑えられることで、長期的な資産形成に有利です。

私もNISAで投資しており、楽天証券を利用しています!SBI証券でも、Vポイント等のポイント投資ができたりもするので、おすすめです!

※投資判断はあくまで自己責任で行ってください。本記事は投資助言ではありません。

※記事は私個人の分析に基づいており、誤りや実際の状況とは異なる情報が含まれる可能性があります。ご参考程度にお読みいただき、最終的な投資判断はご自身でお願いいたします。

コメント