今回は、サイドFIREを目指す人や、配当収入で生活を安定させたい人にとって一回は注目するであろうETF「JEPQ」のお話です。この記事では、JEPQの仕組みや、その魅力について詳しく解説します。また、どのようにしてJEPQを活用して資産運用を行えばよいのか、わかりやすく説明しますので、ぜひ最後までお読みください。

こんにちは、サラリーマン2児のパパでサイドFIREを目指しているぽむ(@haitokin_pom)です!サイドFIREに向け、投資や節約に関する情報発信しています!

- JEPQとは?

- JEPQの仕組み-インカムとキャピタルの両刀戦略-

- JEPQの弱点

JEPQとかSPYDとか横文字が多くてなにがなんだがわからないなぁ

順番に、今回はJEPQについて説明するね!

JEPQとは?

JEPQってそもそもなに?

JEPQは米国株式の上場ETFだよ!

この銘柄に投資すれば、NASDAQ100指数に連動しつつ、オプションの売却を使って、株式の配当金とオプションプレミアムで高配当を狙うことができるんだ!

- 上場ETFとは

株式市場に上場している投資信託の一種です。株式のように市場で自由に売買でき、日経平均やS&P500などの指数に連動した運用がされます。少額から分散投資ができるため、リスクが抑えられ、初心者にも人気があります。手軽に市場全体に投資できるのが特徴です。 - NASDAQ100とは

アメリカのNASDAQ市場に上場する代表的な100社の株価指数です。主にハイテク企業やIT関連企業が多く、アップルやアマゾンなど世界的な大企業が含まれます。テクノロジー分野の成長を反映する指数として知られており、成長性を重視した投資家に人気ですが、株価の変動が大きいのでリスク管理が重要です。

JEPQ(JPMorgan Nasdaq Equity Premium Income ETF)は、JPモルガンが提供する高配当ETFの一つで、NASDAQ100指数に連動しつつ、オプションの売却を使って株式の配当金とオプションプレミアムで高配当を狙う米国のETFです。

特に、テクノロジーセクターを中心とした高成長企業に対して、カバードコール戦略を活用しながら高い利回りを確保する仕組みを持っています。

| JEPQの基本情報 | |

| 名称 | JPモルガン・ナスダック米国株式・プレミアム・インカムETF |

| 運用会社 | J.P.モルガン・アセット・マネジメント |

| ベンチマーク | NASDAQ100指数 |

| 資産総額 | 26,269.37百万米ドル (2025年5月30日現在) |

| 基準価額 | 52.92米ドル (2025年6月11日現在) |

| 配当利回り | 11.56% |

| 分配金回数/年 | 12回 |

| 経費率 | 0.35% |

| 設定日 | 2022年5月3日 |

JEPQの特徴・魅力「カバードコール戦略」について

JEPQの主な特徴

- 分散投資と高い配当利回り

1つの銘柄に集中せず、NASDAQ100銘柄に分散投資し、保有している株式の配当金とオプションプレミアムで、配当利回りがかなり高めです。約8%~10%の利回りが期待できます。 - 月次配当

毎月配当金が支払われるため、定期的な収入として活用できます。

JEPQは毎月の配当収入をメインにして資産を運用したい方にとって、人気の高い選択肢です!

オプションプレミアムとかカバードコール戦略とかよくわからないから教えて!

①ナスダック100への「分散投資」と高配当を実現する「カバードコール戦略」

JEPQはアクティブに運用される米国株の上場ETFでNASDAQ100に上場している企業に「分散投資」し運用してくれています。保有銘柄には、AppleやAmazonなどの大手テクノロジー株が含まれています。

JEPQの高配当を支える大きな要因は、「カバードコール戦略」という投資手法です。投資手法は運用会社が行いますので、私たちは何もすることはなく、JEPQに投資して、配当金を待つのみです。

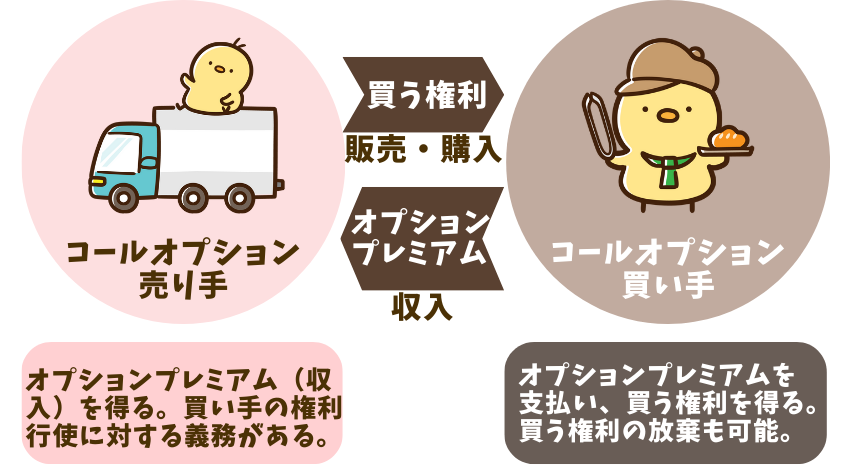

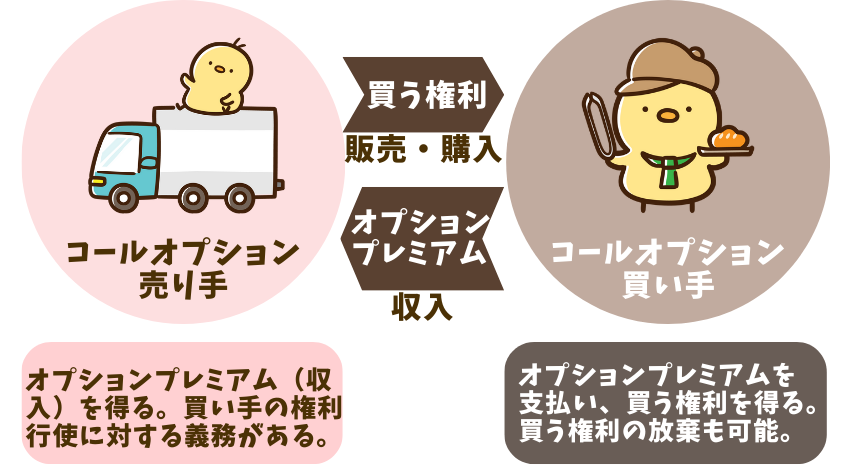

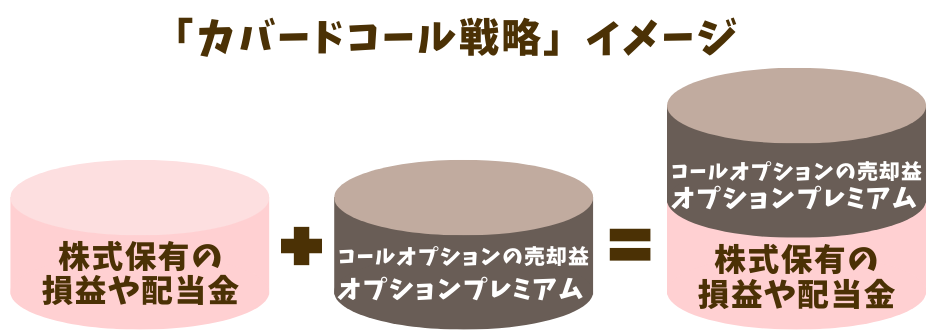

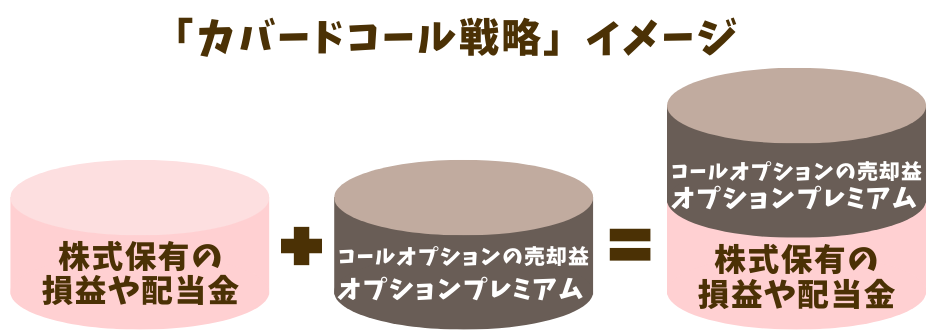

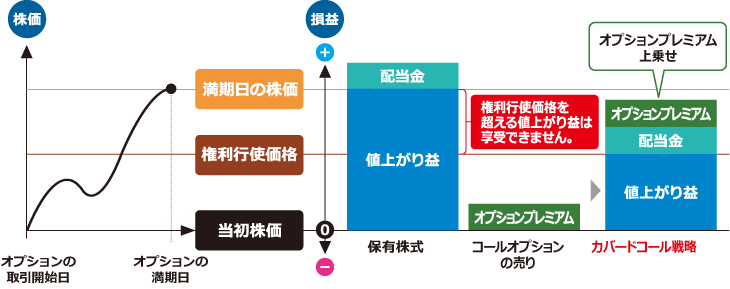

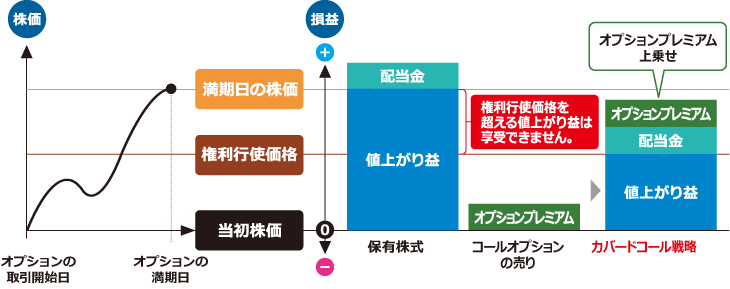

カバードコール戦略とは、株式を保有しながら、その株式に対してオプション(コールオプション)を売ることで、プレミアム(収入)を得る手法です。この戦略により、通常の株式投資に比べて安定的に高い配当を得られる可能性があります。

JEPQのカバードコール戦略

- NASDAQ100に上場している企業に投資し株式の配当金と値上がり益を得る

→株価の安定した上昇を期待 - コールオプションの売却により、オプションプレミアムを得る

→株価の変動に関わらずオプションプレミアム(収入)を取得

- オプション

特定の株や資産を将来の決まった価格で買う権利(コールオプション)や売る権利(プットオプション)を取引する金融商品です。権利を行使するかは投資家が選べますが、権利を買う際に費用がかかります。 - オプションプレミアム

オプションプレミアムは、オプションを買うために支払う費用のことです。プレミアムは、株価の変動や残りの期間などによって変動し、リスクに対する対価として取引されます。

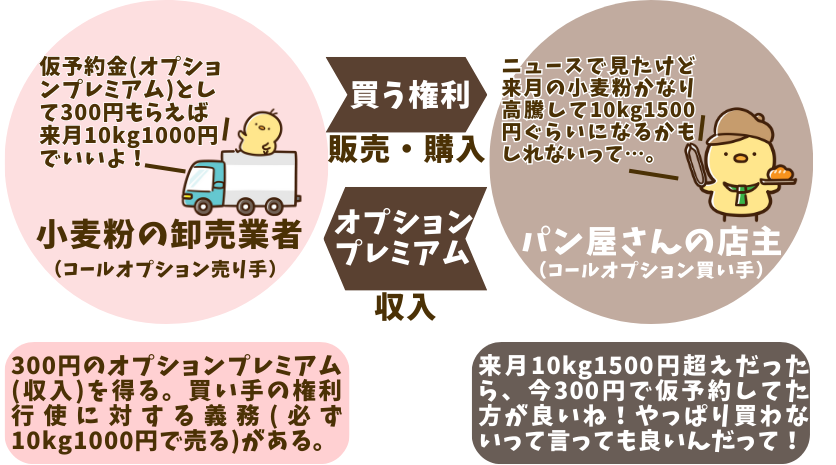

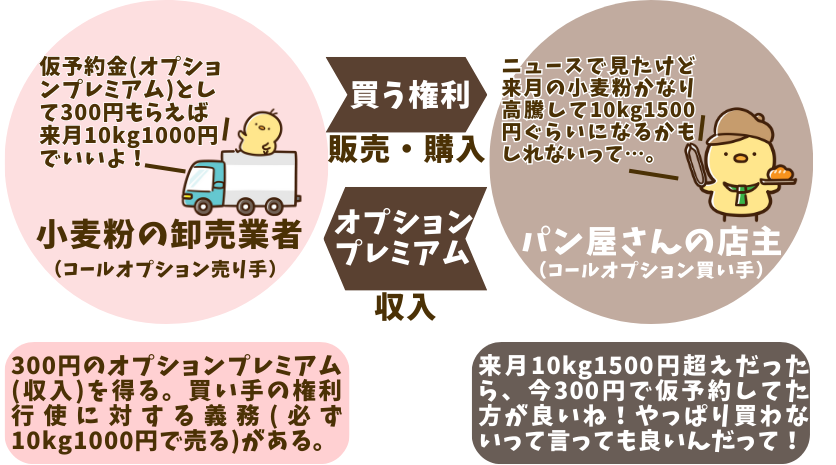

コールオプションの売却イメージです。

コールオプションの売却をイメージで、小麦粉の卸売とパン屋さんで分かりやすくしたので参考にしてください。

JEPQは、このカバードコール戦略を活用することで、通常の配当に加えてオプション料を積み重ね、より高い配当を提供することができるのです。このため、JEPQは配当収入を安定的に増やしたい投資家に向いているETFと言えます。

②毎月の収益分配「月次配当」

JEPQは毎月配当なので現状、NISA口座で購入することはできませんが、NISAの枠を使い切った後や、NISA口座でも特定口座でも運用されている方は、超高配当ETFとしておすすめです。変動はありますが、0.34~0.55ドル程度の分配金があります。

| 権利落ち日 | 分配金(米ドル) |

| 2023/10/2 | 0.4171 |

| 2023/11/1 | 0.4176 |

| 2023/12/1 | 0.4221 |

| 2023/12/28 | 0.3924 |

| 2024/2/1 | 0.3416 |

| 2024/3/1 | 0.3803 |

| 2024/4/1 | 0.4272 |

| 2024/5/1 | 0.4311 |

| 2024/6/3 | 0.4497 |

| 2024/7/1 | 0.4211 |

| 2024/8/1 | 0.4267 |

| 2024/9/3 | 0.5568 |

| 2023/10/2~2024/9/1までの合計 | 5.0841 |

※上記は過去の実績であり、将来の成果を保証するものではありません。また、必ず毎月分配を行うものではありません。

JEPQのリスク:価格上昇の機会を逃すリスク

カバードコール戦略って完璧すぎない??

JEPQのカバードコール戦略にも実は弱点はあるんだ!

JEPQのカバードコール戦略の弱点

- 保有している株式の株価が大きく上昇した場合大きな利益を逃す

- 運用の歴史が浅い

- NISA口座で投資できる対象ではない

資産運用する上で、一部の投資先として「JEPQ」を組み込むことをおすすめします。※リスク許容度にもよります。

①株価が急騰した場合、大きな利益を逃すリスク

カバードコール戦略の特性上、株価の大幅な上昇時には、その上昇分の利益を得ることが難しいという点です。

(例)

100万円の株式を保有しており、1か月後に150万円に上がったとしても、オプションを売ったために120万円で株を売らなければなりません。

つまり、大きなキャピタルゲインを逃してしまう可能性があるのです。

カバードコール戦略では、オプション売却によって得られるプレミアム収入が優先されるため、株価が大幅に上昇した際には、その恩恵を十分に受けられない場合があります。特に、テクノロジー銘柄の急成長を期待する投資家には、この点がデメリットと感じられるかもしれません。

②運用の歴史が浅い

JEPQは、2022年5月3日に設立され、NASDAQで取引されていますが、比較的歴史が浅い商品になりますので、コロナショックやリーマンショックなどの暴落を経験していません。

暴落時どういった値動きをするのか、予想しにくいといったリスクがあります。

③NISA口座では投資できる対象ではない

現在、毎月配当の商品(JEPQの他にJEPIやQYLD等)にはNISA口座を利用して、投資することができません。特定口座や一般口座を使って投資することになるので、売却益には税金がかかります。

まとめ

JEPQは、安定した配当収入を得たい人にとって非常に魅力的なETFです。特に、サイドFIREを目指す投資家にとっては、高配当を維持しつつ安定的な収入を得られる点が大きなメリットです。ただし、キャピタルゲインが限定的であることや、価格変動リスクを理解した上で、適切なリスク管理を行いながら投資することが重要です。

JEPQだけに投資した時、サイドFIREに必要な金額もシミュレーションしてみましたので、下記の記事も参考になればと思います。私もJEPQには投資しております。

投資を始める際は、楽天証券のような低コストで便利な証券会社を活用しましょう。手数料が抑えられることで、長期的な資産形成に有利です。

私も楽天証券を利用しています!

※投資判断はあくまで自己責任で行ってください。本記事は投資助言ではありません。

コメント